[TVA] Régime des ventes à distance | France

1. Qu'est-ce que le régime des ventes à distance ?

Les échanges de biens entre États membres de l'Union Européenne (UE) réalisés par un assujetti à la TVA à un non-assujetti à la TVA sont soumis à un régime spécifique dénommé « régime des ventes à distance ».

Ce régime détermine le lieu de taxation de la transaction en fonction d’un certain seuil de chiffre d’affaires des ventes à distance (VAD) réalisées - seuil propre à chaque pays européen :

- Si le montant des VAD ne dépasse pas le plafond fixé dans le pays de destination, les ventes sont soumises à la TVA du pays du vendeur ;

- Si le montant des VAD franchit le seuil fixé dans le pays de livraison, les ventes sont soumises à la TVA du pays de destination.

2. Qui est concerné par le régime des ventes à distance ?

Le régime des VAD est applicable aux entreprises assujetties à la TVA qui effectuent des livraisons à destination d'un particulier (B2C) ou d’un PBRD* situé dans un autre État membre de l'UE.

Exceptions : le régime des VAD ne s'applique pas aux moyens de transport neufs, produits soumis à accise, biens d'occasion, œuvres d'art, objets de collection ou antiquités.

* Les PBRD sont des personnes bénéficiant du régime dérogatoire, qui permet de ne pas soumettre les acquisitions intracommunautaires à la TVA. Celui-ci s'applique sous condition que le montant des biens acquis dans un autre État membre ne dépasse pas les seuils fixés par chaque pays de l'UE. À défaut, l'opération sera taxable dans le pays d'arrivée. Dans cette catégorie, on retrouve :

- Les microentreprises ;

- Les administrations publiques ;

- Les entreprises bénéficiant du régime forfaitaire agricole.

3. Les seuils du régime de VAD

Pour déterminer le lieu de taxation (le taux de TVA à appliquer), l'entreprise doit vérifier que son chiffre d'affaires (CA) des ventes HT dans un même État membre sur l'année civile précédente (N-1) ou l'année en cours (N) ne dépasse pas un certain seuil, propre à chaque pays. Si le seuil est dépassé, c’est la TVA du pays de destination qui s’applique, et non plus la TVA du vendeur.

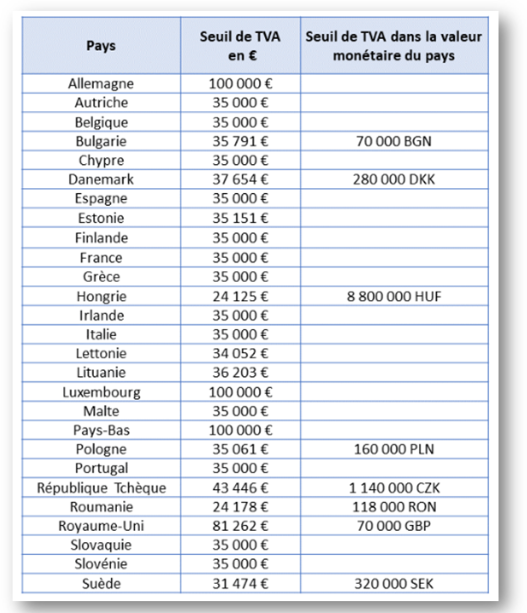

Au sein de l’UE, les seuils de TVA pour chaque pays indiqué dans le tableau ci-dessous sont valides depuis 2019 et le resteront jusqu’au 1er juillet 2021, date à laquelle d’importantes modifications seront effectuées suite à l’entrée en vigueur de la réforme de la TVA applicable à la Vente à distance et au E-commerce.

→ Exemples :

Cas 1 : Une société française assujettie à la TVA livre des biens à un particulier allemand. En 2020, cette entreprise a réalisé un chiffre d'affaires de 30 000 € en Allemagne. Les livraisons ont été soumises à la TVA française, car ne dépassant pas le seuil de TVA fixé dans l'État de destination qui est de 100 000 €.

Cas 2 : En mars 2021, la même société française vend ses produits en Allemagne et dépasse le seuil des 100 000 € en cours d’année. Dans ce cas, toutes les ventes au-dessus du seuil doivent être facturées avec la TVA allemande et l'entreprise a un délai de 30 jours pour s’identifier à la TVA allemande et y déposer les déclarations de TVA.

☞ Bon à savoir : Le dépassement des seuils ne vaut que pour le pays de destination.

4. Questions fréquentes

Peut-on s'immatriculer à la TVA d'un autre pays européen sans dépasser le seuil ?

Oui, il est possible de s'immatriculer à la TVA dans le pays de livraison même lorsque le montant des ventes n'excède pas le seuil du pays concerné. Il suffit d'avertir l'administration fiscale française. Dans ce cas, l'entreprise doit facturer les ventes avec la TVA du pays de destination et y déposer les déclarations de TVA.

Quelles sont les obligations en cas de dépassement du seuil ?

En cas de franchissement du seuil, les ventes sont soumises à la taxation dans l'État de destination. Le vendeur a l'obligation de :

- Établir pour chaque vente des factures avec le taux de TVA du pays de l’acheteur ;

- S'immatriculer à la TVA dans le pays de livraison et y déposer les déclarations de TVA ;

- Renseigner également sur les déclarations de TVA françaises le montant HT des ventes à distance non taxables en France.

5. Les bons conseils de l'expert

Ce régime a pour but de déterminer le lieu de taxation d’une vente en ligne en fonction du seuil du pays de livraison.

Il est donc important de contrôler le chiffre d’affaires des ventes effectuées par pays afin de voir si le seuil a été dépassé et effectuer les démarches nécessaires à temps.

Ainsi, utiliser un logiciel de facturation est une solution efficace pour facilement suivre le chiffre d’affaires HT par pays et par type de client, grâce à de nombreux rapports de CA en temps réel. D’autres avantages incluent la possibilité de :

- Facturer rapidement avec le taux de TVA approprié ;

- Créer des factures en multi-devises et en bilingue pour vos clients étrangers ;

- Faire payer vos clients en ligne sur factures ou devis ;

- Lier vos ventes en ligne et factures via les numéros de commandes ;

- Visualiser la TVA à déclarer par taux et par pays.

Ces articles pourraient vous intéresser :

Si cet article vous a plu, partagez-le sur les réseaux sociaux :)

Pas encore de compte ?

Découvrez sans engagement tous les avantages du logiciel !

Retour